อีลอน มัสก์ กลับมาเป็นข่าวอีกครั้ง คราวนี้ไม่ใช่เรื่องจรวดหรือหุ่นยนต์แท็กซี่ แต่เป็นการเปิดตัวขบวนการทางการเมืองของเขาเองในชื่อว่า “พรรคอเมริกา”

ในมุมแรกอาจดูเหมือนโปรเจกต์ส่วนตัวแปลกๆ ของมหาเศรษฐีอีกชิ้นหนึ่ง แต่ถ้าสังเกตให้ดี มันอาจกลายเป็นหมากตัวใหม่ที่ส่งผลต่อทิศทางการเมืองและเศรษฐกิจในอนาคต และอาจเป็นแรงหนุนต่อหุ้น Tesla (TSLA) ในแบบที่นักลงทุน Wall Street หลายคนยังมองไม่เห็น

พรรคอเมริกาคืออะไร?

แล้วจริงๆ พรรคอเมริกาคืออะไร? และทำไมมัสก์ถึงสร้างมันขึ้นมา?

พูดง่ายๆ นี่คือคำตอบของอีลอน มัสก์ต่อระบบที่เขามองว่า “ล้มเหลว” พรรคอเมริกาเป็นขบวนการทางการเมืองใหม่ ที่ตั้งใจมาท้าทายระบบการผูกขาดของสองพรรคใหญ่ในสหรัฐฯ มัสก์ระบุว่า พรรคนี้เกิดขึ้นเพื่อส่งเสริมเสรีภาพในการพูด เปิดพื้นที่ให้การถกเถียงทางการเมืองกว้างขึ้น และอาจมีบทบาทในการกำหนดนโยบายด้านภาษีและกฎระเบียบที่กระทบต่อธุรกิจของเขาโดยตรง

ไม่ว่าจะเป็นการใช้จ่ายเกินตัว โค้ดภาษีที่ไม่เป็นธรรม หรือกฎระเบียบที่ขัดขวางเทคโนโลยีใหม่ๆ มัสก์ต้องการลุกขึ้นมาท้าทายทั้งหมดนี้ และสร้างระบบที่ให้ “ไอเดียที่ดีที่สุด” ชนะ ไม่ใช่ “คนที่วิ่งล็อบบี้เก่งที่สุด”

แต่มันยังมีอีกชั้นหนึ่ง พรรคอเมริกาดูเหมือนจะเป็นกลยุทธ์ตอบโต้ของมัสก์ต่อภัยคุกคามอย่างข้อเสนอของทรัมป์ในการเก็บภาษีรถยนต์ไฟฟ้าจากยุโรป ซึ่งอาจกระทบต่อโรงงาน Tesla ในเบอร์ลิน การมีพรรคการเมืองของตัวเอง ทำให้มัสก์ไม่ได้แค่ตั้งรับ แต่รุกกลับเต็มที่ ตั้งเป้าสร้างบทสนทนาใหม่ในสังคม และผลักดันนโยบายที่จะทำให้สหรัฐฯ แข่งขันได้ในเทคโนโลยี พลังงาน และอุตสาหกรรมการผลิตขั้นสูง

พูดให้เข้าใจง่ายๆ: พรรคอเมริกาคือวิธีของมัสก์ในการ “เขียนกติกาใหม่” และคืนอำนาจให้กับคนที่ลงมือสร้างสิ่งใหม่ๆ จริงๆ

พรรคอเมริกาของมัสก์จะกระทบ Tesla อย่างไร?

ทำไมพรรคอเมริกาของมัสก์ถึงสำคัญต่อ Tesla?

คำตอบง่ายๆ คือ มัสก์ไม่ได้แค่พูด แต่เขากำลังใช้พลังทางการเมืองของตัวเองในการผลักดันนโยบายที่ส่งผลโดยตรงต่อ Tesla ตั้งแต่ข้อตกลงการค้าระหว่างประเทศที่ช่วยให้ซัพพลายเชนทั่วโลกลื่นไหล ไปจนถึงโค้ดภาษีที่สนับสนุนนวัตกรรมจริงจัง แทนที่จะเอื้อให้การล็อบบี้แบบเดิมๆ มัสก์ต้องการระบบที่ให้รางวัลกับ “คนสร้าง” ไม่ใช่ “ดีลลับหลังฉาก”

ในสภาพแวดล้อมที่ท้าทายของปี 2568 ที่อัตราดอกเบี้ยสูง ความต้องการผู้บริโภคเริ่มชะลอ และการแข่งขันในตลาดรถยนต์ไฟฟ้าดุเดือด การมี CEO ที่กล้าผลักดันนโยบายที่ฉลาดและสนับสนุนเทคโนโลยีอย่างจริงจัง อาจกลายเป็นแต้มต่อสำคัญของบริษัท

สรุปคือ พรรคอเมริกาอาจกลายเป็นแรงหนุนทางการเมืองที่ Tesla ต้องการเพื่อไปต่อ และนั่นอาจส่งผลบวกต่อราคาหุ้นมากกว่าที่นักลงทุนหลายคนคาดไว้ก็เป็นได้

จิตวิทยาของตลาด: ความหวัง vs ความกลัว

นักลงทุนมักเกิดความลังเลเมื่อมีข่าวการเมืองใหญ่ๆ ความไม่แน่นอนนำไปสู่ราคาที่ผันผวน แต่บางครั้ง ตลาดก็ลืมมองภาพใหญ่

แบรนด์ส่วนตัวของมัสก์คือการท้าทายโครงสร้างอำนาจเดิมๆ สำหรับนักลงทุนรายย่อย (รวมถึงบางสถาบันที่เบื่อหน่ายการเมืององค์กรแบบเดิมๆ) นี่แหละคือเหตุผลที่พวกเขาสนับสนุน Tesla พวกเขามองว่า Tesla คือตัวเลือกที่ “สวนกระแสระบบ”

นั่นหมายความว่า การเดินเกมการเมืองของมัสก์ อาจยิ่งช่วยเสริมภาพลักษณ์ของ Tesla ในฐานะบริษัทที่กล้าท้าทายโลก และมีผู้นำที่ไม่ยอมก้มหัวให้กับผลประโยชน์กลุ่มใดโดยง่าย ซึ่งไม่ใช่แค่ภาพลักษณ์เท่ๆ แต่ยังช่วยรักษาความเชื่อมั่นของกองทัพนักลงทุนรายย่อย ที่เคยช่วยให้ Tesla รอดพ้นจากการถูกเทขายนับครั้งไม่ถ้วนตลอดหลายปีที่ผ่านมา

เคยมี CEO คนไหนเล่นการเมืองแบบมัสก์ไหม?

มีหลายคนที่เคยลอง ฮาวเวิร์ด ชูลท์ซ เคยเกริ่นเรื่องลงสมัครประธานาธิบดีระหว่างที่ยังบริหาร Starbucks อยู่ ขณะที่นักธุรกิจรายใหญ่อื่นๆ เช่น ตระกูล Koch ก็สนับสนุนนโยบายทางการเมืองมาอย่างยาวนาน ซึ่งบางครั้งก็นำไปสู่ปฏิกิริยาที่หลากหลายทั้งในสาธารณะและตลาด

แต่สิ่งที่ต่างออกไปคือ มัสก์อยู่ในลีกของตัวเอง เขาไม่ได้เป็นแค่ CEO ทั่วไป แต่เป็นผู้นำบริษัทที่กำลังเขียนกฎใหม่ในวงการอวกาศ พลังงาน ขนส่ง และ AI ไปพร้อมกัน อิทธิพลของเขาแผ่ไกลเกินกว่าห้องประชุมทั่วไป

ในขณะที่ผู้บริจาครายใหญ่จากภาคธุรกิจมักเคลื่อนไหวอยู่หลังฉาก มัสก์กลับพูดตรง ชัด และส่งต่อไอเดียของตัวเองสู่สาธารณะอย่างเปิดเผย ซึ่งแนวทางแบบนี้อาจทำให้เขาได้พันธมิตรมากกว่าศัตรูในระยะยาว

พรรคอเมริกาของมัสก์ จะกระทบหุ้น Tesla หรือส่งเสริมให้พุ่งขึ้น?

หุ้น TSLA มีสิทธิ์ผันผวนระยะสั้นไหม? แน่นอน เพราะตลาดไม่ชอบตัวแปรใหม่ๆ นักลงทุนบางคนอาจเริ่มกังวลเรื่องการเมืองหรือกฎระเบียบที่เพิ่มเข้ามา

แต่อย่าลืมว่า เรื่องเล่าอย่างเดียวไม่ได้ทำให้บริษัทดีๆ ล้มลงหรือโตขึ้น ที่สำคัญจริงๆ คือพื้นฐานของธุรกิจ และพื้นฐานของ Tesla ยังแข็งแรง ตั้งแต่จรวดของ SpaceX ดาวเทียม Starlink รถยนต์ไฟฟ้า ความก้าวหน้าเรื่อง AI หุ่นยนต์ Optimus ไปจนถึงรถไร้คนขับ

สรุปก็คือ เสียงรอบข้างอาจจะดังขึ้น แต่ Tesla ก็ยังเป็น Tesla และมันไม่ง่ายเลยที่จะกล้าสวนทางกับบริษัทที่ทั้งปล่อยจรวดขึ้นฟ้า และกำลังสอนให้รถขับเองได้

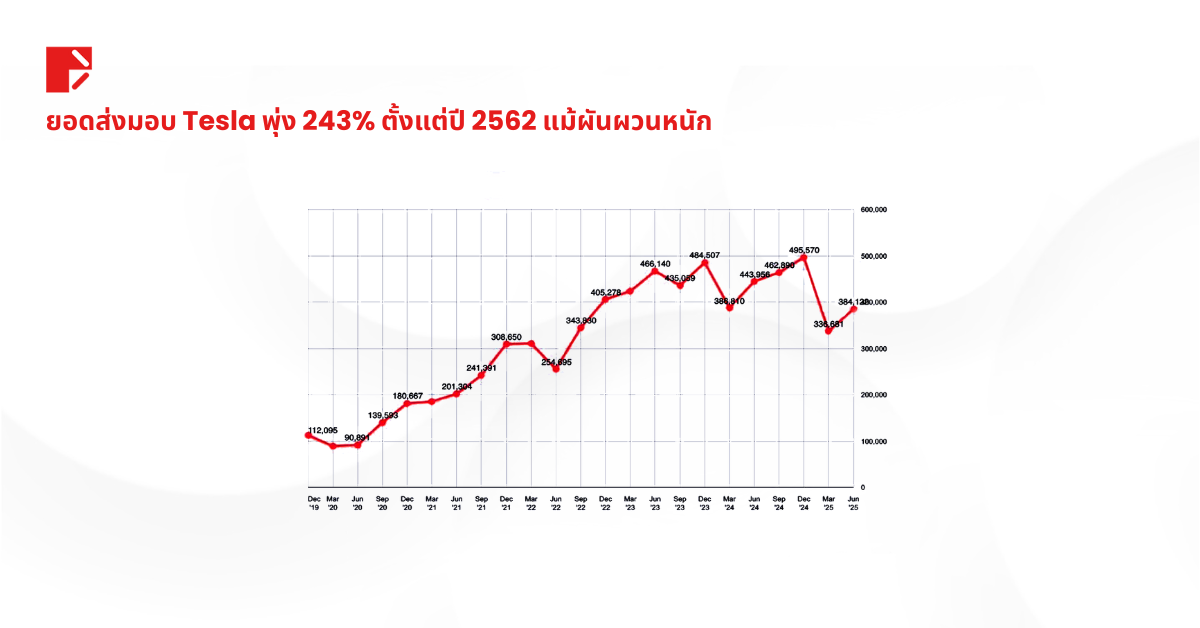

ยอดส่งมอบของ Tesla: การเติบโตระยะยาวยังไปต่อได้

ถ้ามองย้อนกลับไปดูตัวเลขการส่งมอบของ Tesla อย่างจริงจัง ภาพก็ชัดเจน ตั้งแต่ไตรมาส 4 ปี 2562 Tesla เพิ่มยอดส่งมอบรายไตรมาสขึ้นถึง 242.68% พร้อมอัตราการเติบโตเฉลี่ยต่อปีที่แข็งแกร่งถึง 25.1%

แม้ช่วงไม่กี่ไตรมาสที่ผ่านมาจะมีสะดุดบ้าง แต่นั่นก็เป็นเรื่องปกติของบริษัทที่เติบโตเร็ว ซึ่งต้องฝ่าทั้งความผันผวนของซัพพลายเชนทั่วโลก แรงกดดันด้านดอกเบี้ย และการแข่งขันที่ดุเดือดขึ้นเรื่อยๆ

แต่มองในมุมภาพรวม แม้จะมีแรงกระแทกระหว่างทาง แต่แนวโน้มระยะยาวก็ยังคงไปในทิศทางขาขึ้น Tesla ยังคงขยายตลาดรถยนต์ไฟฟ้า สร้างโรงงานใหม่ เปิดตัวเทคโนโลยีอย่าง Optimus และระบบขับเคลื่อนอัตโนมัติ FSD วางรากฐานสำหรับการเติบโตในอนาคต

แม้พรรคอเมริกาของมัสก์อาจสร้างเสียงทางการเมืองเพิ่มขึ้น แต่พื้นฐานของธุรกิจก็ยังคงเดินหน้าต่ออย่างมั่นคง และนั่นคือสิ่งที่คอยหนุนราคาหุ้น Tesla ไว้ ไม่ว่าเสียงข่าวรอบตัวจะดังแค่ไหน

สรุปประเด็นสำคัญ: Tesla กับพรรคอเมริกาของมัสก์

พรรคอเมริกาของมัสก์ เป็นผลบวกหรือผลลบต่อหุ้น TSLA กันแน่?

ถ้ามองแบบผิวเผิน มันอาจเป็นอีกหนึ่งกระแสข่าวที่ทำให้นักลงทุนบางส่วนรู้สึกลังเล แต่ถ้ามองให้ลึกขึ้น จะเห็นว่านี่อาจเป็นการเดินเกมที่ชาญฉลาด เพื่อแก้ระบบที่มักจะถ่วงนวัตกรรมที่ Tesla ต้องใช้ในการก้าวนำหน้า

ดังนั้นอย่าเพิ่งละสายตา มัสก์ไม่ได้แค่เรียกร้องความสนใจ เขากำลังพยายามเปลี่ยนกติกาทั้งระบบ และถ้าเขาทำสำเร็จ Tesla อาจกลายเป็นหนึ่งในผู้ชนะตัวจริงของเกมนี้

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต D Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว

กลยุทธ์ที่กล่าวถึงข้างต้นสะท้อนถึงความคิดเห็นของผู้เชี่ยวชาญและมีไว้เพื่อการอ้างอิงเท่านั้น ไม่ควรใช้หรือพิจารณาเป็นพื้นฐานในการตัดสินใจซื้อขายหรือคำเชิญชวนให้เข้าทำธุรกรรมใดๆ D Prime ไม่รับรองความถูกต้องหรือความครบถ้วนของรายงานนี้และปฏิเสธความรับผิดใดๆ ต่อความเสียหายที่เป็นผลมาจากการใช้รายงานนี้ คุณไม่ควรพึ่งพารายงานนี้แต่เพียงอย่างเดียวเพื่อทดแทนการตัดสินใจของคุณเอง ตลาดมีความเสี่ยงเสมอ และการลงทุนควรใช้ความระมัดระวัง